RISICO'S IVM. MEDEWERKERS

Een ongeval op het werk. Een werknemer die langdurig ziek raakt en uiteindelijk arbeidsongeschikt raakt. Daar kun je als werkgever veel geld en tijd aan kwijt zijn. Je kunt deze risico’s als werkgever zelf dragen maar je kunt ze ook verzekeren.

Voor werkgevers bestaan er veel verschillende verzekeringen. Sommige richten zich op de risico’s die je als werkgever loopt, zoals de ziekteverzuimverzekering. Met de ziekteverzuimverzekering dek je de loondoorbetalingsplicht bij ziekte die wel twee jaar kan duren.

Met andere verzekeringen dek je de risico’s van je werknemers waarvoor je als werkgever zelf geen risico loopt. Zo creëer je aantrekkelijke arbeidsvoorwaarden voor je personeel. Een goed voorbeeld hiervan is een Wia-hiaatverzekering waarmee je het inkomensgat van je werknemers verzekerd die zij mogelijk oplopen als ze na twee jaar ziekte in de WIA terechtkomen, hierover straks meer.

Alle werknemersverzekeringen op een rij

| Soort verzekering | Categorie | Wat verzeker je? |

|---|---|---|

|

1. Verzuimverzekering |

Zieke werknemers | Kosten voor langdurige zieke werknemers |

|

2. WIA-verzekering |

Zieke werknemers | Werknemers die arbeidsongeschikt raken |

| 3. Ongevallenverzekering |

Ongevallen |

Tegen ongevallen |

| 4. Zakenreisverzekering individueel of collectief |

Reizen |

Tegen risico's op zakenreis voor één of alle werknemers |

| 5. ZW- en WGA- eigenrisicoverzekering |

Zieke werknemers |

Risico's als ex-werknemers in de Ziektewet belanden |

1. Verzuimverzekering

Als een personeelslid ziek wordt, ben je niet alleen ineens een medewerker kwijt maar je bent ook verantwoordelijk voor de loondoorbetaling en re-integratie van je zieke werknemer. Met een ziekteverzuimverzekering en arbodienstverlening voor je personeel regel het afdekken van de kosten van de loondoorbetaling, maar ook de verzuimbegeleiding en re-integratie. Dat scheelt een hoop geld en gedoe.De loondoorbetaling bij ziekte is verplicht en kan, als je als werkgever alles goed geregeld hebt, maximaal twee jaar duren. Als je werknemer niet kan werken door ziekte heeft hij recht op een groot deel van zijn salaris. Hoeveel precies? Hieronder vind je de regels.

In artikel 629 van het Burgerlijk Wetboek staan de volgende basisregels voor alle werkgevers in Nederland:

- Jaar 1 bij ziekte: Je betaalt minimaal 70 procent van het loon, waarbij je niet onder het wettelijke minimumloon mag komen.

- Jaar 2 bij ziekte: Je betaalt minimaal 70 procent van het loon.

Vooral als je een klein bedrijf hebt is ziekteverzuim een groot gevaar. Je kunt zomaar een belangrijke werknemer kwijtraken door een ongeval, burn-out of ziekte. Veel kleine bedrijven kunnen de financiële gevolgen hiervan niet zelf opvangen.

Qua ziekteverzuimverzekeringen zijn er in principe twee smaken. Voor werkgevers met ongeveer 25 werknemers bieden verzekeraars de conventionele ziekteverzuimverzekering aan. Bij de conventionele variant heeft de werkgever een eigenrisicoperiode uitgedrukt in dagen. Als een werknemer ziek wordt en je dat tijdig aanmeldt (meestal binnen twee werkdagen), krijg je pas een uitkering vanaf het moment dat de eigen risicoperiode is verstreken. De eigenrisicoperiode varieert meestal tussen de twee weken en een jaar. Als werkgever kies je bij het aangaan van de verzuimverzekering welke eigen risicoperiode je wil.

Grotere werkgever (met ongeveer 25 werknemers of meer), kunnen ook kiezen voor de tweede variant, de zogenaamde stop lossdekking. Bij de stop lossdekking is het eigen risico voor de werkgever niet uitgedrukt is wachtdagen per zieke werknemer maar in een bedrag in euro’s per jaar die je als werkgever normaliter over je gehele personeelsbestand kwijt bent aan ziekteverzuimkosten. Als je een slecht jaar hebt qua verzuim en de totale kosten van het verzuim komen boven dit afgesproken eigen risico uit ontvang je het meerdere, dus de totale verzuimkosten minus het eigen risico.

De kosten van een verzuimverzekering worden berekend aan de hand van de totale loonsom van je bedrijf. Een verzekeraar vraagt daarvan een klein percentage. Dit percentage is afhankelijk van vijf factoren:

- De samenstelling van je personeel qua leeftijd. Hoe ouder, hoe duurder.

- De verzuimcijfers van de afgelopen drie jaren, waarbij het verzuim over het laatste jaar 3 x meeweegt, van het jaar daarvoor twee keer en van het jaar daarvoor één keer meeweegt qua tariefstelling.

- De branche waarin jouw bedrijf actief is en hiermee het gemiddelde ziekteverzuim in die branche. Des te hoger het verzuim, des te hoger de premie.

- Het dekkingspercentage (bijvoorbeeld 100% van het loon in het 1e jaar, 70% van het loon in het tweede jaar), het eigen risico en de Arbodienstverlening/ziekteverzuimbegeleiding die je als werkgever kiest.

- Of en zo ja de hoogte van de werkgeverslasten die je extra wenst mee te verzekeren. Maximaal 20% van de loonsom kan je extra meeverzekeren. Hierdoor ontvang je boven op de uitkering dit percentage extra uitgekeerd. Die extra uitkering kan je gebruiken om de bijkomende kosten mee te betalen, zoals bijvoorbeeld de leasekosten van de auto van je werknemer of het werkgeversdeel van de pensioenpremie.

Verzuimbegeleiding en Arbodienstverlening

Het indekken van de loondoorbetalingsverplichting is één ding. Het zorgen dat je werknemer weer spoedig is genezen en weer kan werken is nog veel belangrijker. Hierin heb niet alleen jij als werkgever belang, maar uiteraard ook de werknemer zelf. Maar ook je ziekteverzuimverzekeraar heeft hier uiteraard belang bij. Des te eerder de werknemer weer op de been is, des te eerder zij kunnen stoppen met uitkeren. Om die reden, maar ook doordat je vanuit de wet als werkgever wordt verplicht om er alles aan te doen dat je werknemer weer beter wordt, is het van belang dat je werknemer een goede begeleiding krijgt bij het herstel. Hierom zie je in de praktijk altijd dat de ziekteverzuimverzekeraar als verplichting opneemt dat je als werkgever een contract met een Arbodienst of soortgelijke partij afsluit waarmee geborgd wordt dat je werknemer een goede verzuimbegeleiding krijgt.

Een andere belangrijke taak voor een Arbodienst is dat zij ervoor zorgen dat het verzuim en de ziekmeldingen tijdig doorgegeven worden aan jou als werkgever en/of aan je verzekeraar. Maar ook bewaken zij dat je als werkgever op het juiste moment aan je wettelijke verplichtingen voldoet. Dit laatste is belangrijk want als je op dit vlak dingen vergeet, heeft dit als gevolg dat je werknemer als die na twee jaar nog steeds ziek is, geen recht heeft op een eventuele WIA-uitkering. Dit heeft als direct gevolg dat jij als wekgever dan het loon nog steeds moet doorbetalen.

Vaak is zo een Arbodienstverleningscontract als module af te sluiten bij je verzuimverzekering. Dat gebeurt veelal doordat je verzekeraar hier samenwerkingsverbanden heeft met de grotere, landelijk werkende Arbodiensten. Over de kwaliteit van dienstverlening van die grote Arbodiensten zijn veel klachten. Daarom loont het de moeite als je als werkgever ook eens ten rade gaat bij de kleinere Arbodiensten die vaak beter werken. Voordat je een contract afsluit met een Arbodienst, doe je er verstandig aan om eerst bij je verzekeraar te verifiëren of die Arbodienst ook aan hun voorwaarden voldoet.

Wil je een vrijblijvende offerte? Bel ons of vul het contactformulier in. We nemen dan zo spoedig mogelijk contact met je op. >>Contactformulier zakelijk.

2. De WIA en aansluitende Wia-hiaat verzekering

De WIA (Wet Werk en Inkomen naar Arbeidsvermogen) is de opvolger van de vroegere WAO-regeling en is bedoeld als vangnet voor werknemers die langer dan twee jaar ziek zijn. Nadat je dus als werkgever twee jaar lang een deel van het loon hebt doorbetaald (zie hierboven) en je aan alle wettelijke verplichtingen hebt voldaan om die werknemer weer gezond te krijgen, heeft je werknemer als hij nog steeds niet beter is recht op één van de volgende regelingen uit de WIA. De WIA-regeling is overigens alleen van toepassing voor het loon tot de WIA-loongrens (2121: € 58.311). De hoogte van de WIA-uitkering hangt niet alleen af van de mate van arbeidsongeschiktheid, maar ook van hoeveel een werknemer zelf nog kan verdienen. Er zijn drie mogelijkheden:1. Geen uitkering

Wie minder dan 35% arbeidsongeschikt is, ontvangt geen uitkering. De werknemer kan in

dit geval nog 65% of meer van z'n oude salaris verdienen. Samen met zijn werkgever moet

de werknemer bezien hoe hij zijn resterende verdiencapaciteit het beste kan benutten. Dit

kan zijn binnen het bedrijf of bijvoorbeeld bij een andere werkgever. Zowel de werknemer

als de werkgever zijn hier verantwoordelijk voor. Vaak is er binnen de ziekteverzuimverzekering of een WIA-hiaatregeling een dekking mogelijk met een eenmalige uitkering voor de kosten van de werkgever van aanpassingen binnen het bedrijf of het zoeken naar een andere werkgever.

2. Een WGA-uitkering

(Werkhervatting Gedeeltelijk Arbeidsgeschikten)

Bij een arbeidsongeschiktheidspercentage van 35% tot 80% volgt een WGA-uitkering. Ook

als een werknemer meer dan 80% arbeidsongeschikt is en het is duidelijk dat dit niet blijvend zal zijn, volgt een WGA-uitkering. Een werknemer die recht heeft op een WGA-uitkering

kan dus zelf nog tussen de 20% en 65% van zijn oude salaris verdienen, of tijdelijk

minder dan 20%. De WGA-uitkering wordt verstrekt voor een onbepaalde periode. Met

enige regelmaat volgen herkeuringen door een UWV-arts. Afhankelijk van de bevindingen

wordt gekeken welk recht de werknemer heeft. In theorie is het mogelijk dat de gezondheid

zo achteruit is gegaan, dat men recht heeft op een IVA-uitkering (zie hierna). Een

andere uitkomst is dat het bedrag dat volgens UWV zelf verdiend kan worden omhoog of

omlaaggaat. Tot slot is het ook mogelijk dat de arts vaststelt dat de werknemer voldoende

is hersteld en daardoor weer 65% of meer van zijn oude loon kan verdienen, waardoor hij

minder dan 35% arbeidsongeschikt is. In dat geval wordt de WGA-uitkering stopgezet.

De WGA-uitkering begint meestal met een loongerelateerde uitkering, soms met een loonaanvullingsuitkering. Blijft men ziek, dan volgt er daarna een vervolguitkering.

3. Loongerelateerde uitkering

Heeft men in de periode van 36 weken voor de eerste ziektedag minstens 26 weken gewerkt?

Dan heeft men recht op een loongerelateerde uitkering. Dit heet de wekeneis.

Heeft men minder dan 26 weken gewerkt? Dan krijgt men geen loongerelateerde uitkering,

maar een loonaanvullingsuitkering of een vervolguitkering.

Hoogte loongerelateerde uitkering

Hoeveel uitkering men krijgt, hangt af van het loon dat maandelijks gemiddeld werd verdiend

in het jaar voordat men ziek werd. Dat is het WIA-maandloon.

Werkt men niet? Dan is de uitkering 70% van het WIA-maandloon.

Werkt men wel? Dan krijgt men een uitkering van 70% van het maandloon. Van dat bedrag

wordt 70% van de inkomsten uit arbeid afgetrokken

Hoelang de loongerelateerde uitkering duurt, hangt af van het arbeidsverleden.

Loonaanvullings- of vervolguitkering

Na afloop van de loongerelateerde uitkering ontvangt men een loonaanvullings- of een

vervolguitkering. Welke van de twee is ook nu weer afhankelijk van hoeveel de werknemer volgens het UWV nog kan verdienen en hoeveel hij daarvan ook daadwerkelijk zelf verdient. Het credo is: hoe meer je zelf verdient, hoe meer je daarvan overhoudt. In de praktijk blijkt dit ook zeer zeker het geval, want het verschil tussen een loonaanvullingsuitkering (op basis van

het oude loon) en een vervolguitkering (op basis van het minimumloon) is echt aanzienlijk. Althans, als je werk hebt. Anderzijds is het ook mogelijk dat een werknemer die niet of onvoldoende zelf nog werkt daardoor kan terugvallen tot zelfs ónder bijstandsniveau.

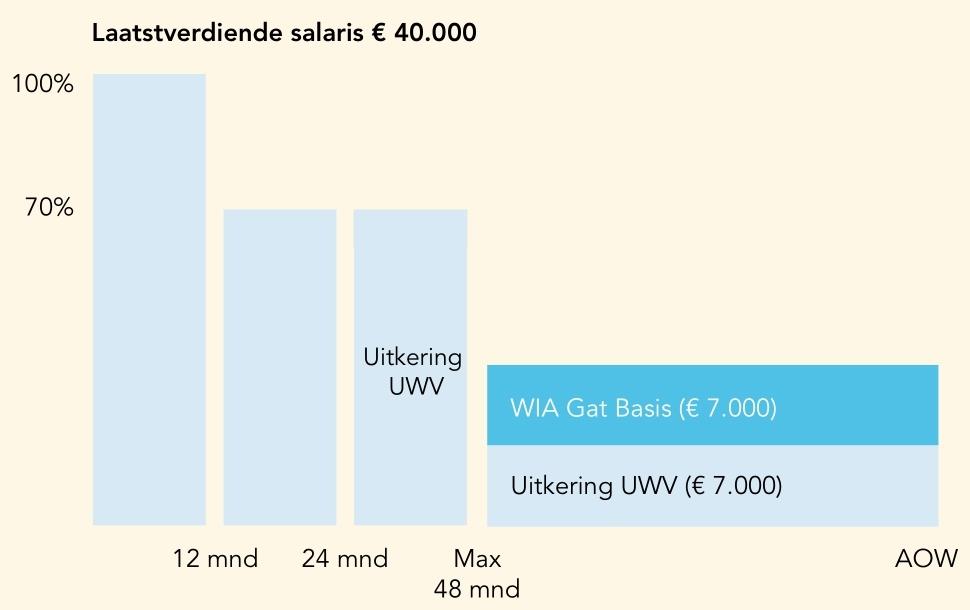

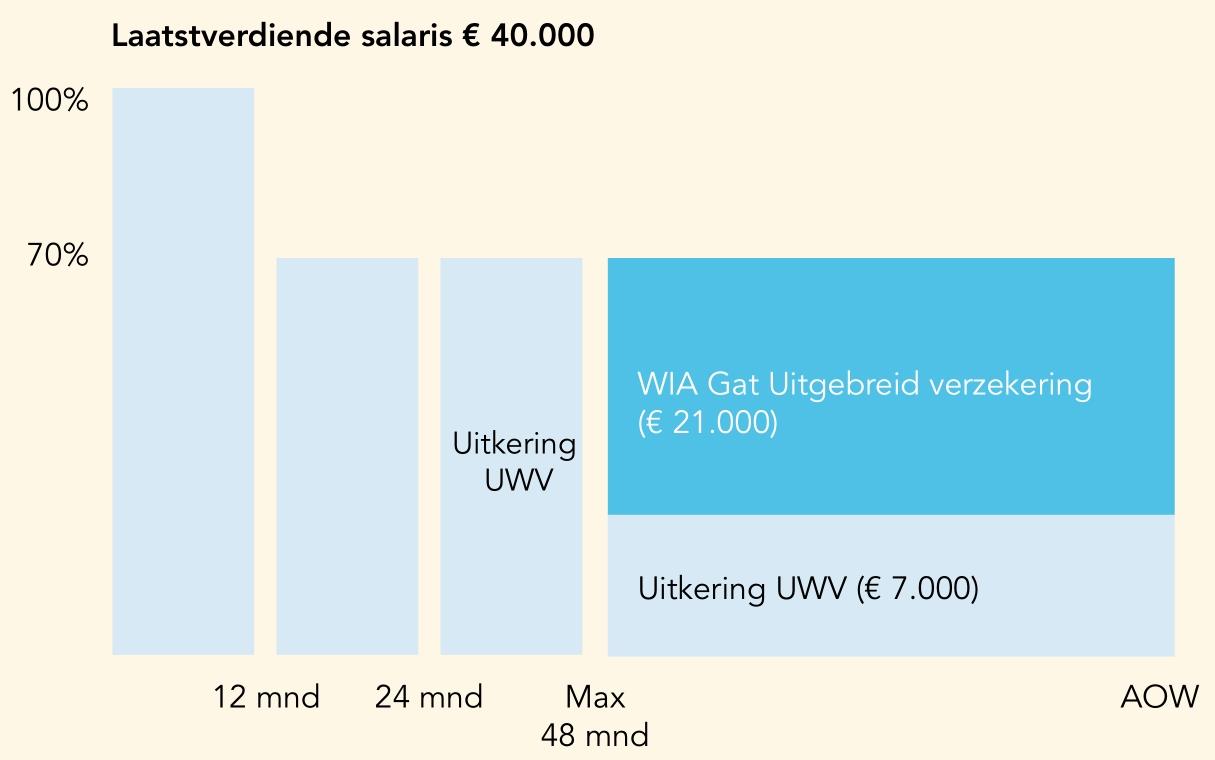

Een WGA-gat basisverzekering geeft een beperkte aanvulling op de WGA-vervolguitkering. De WGA-gat uitgebreid gaat verder en vult het inkomen ook aan die het gevolg is van dat er geen werk gevonden kan worden. De hier onderstaande voorbeelden geven het verschil aan:

(XXX 2021-10-05 aan Concapps gevraagd hoe we de grafieken rechts naast de tabellen kunnen zetten. Ze zullen er op terug komen.)

| WGA Gat Basisdekking | |

|---|---|

| Laatstverdiende salaris | € 40.000 |

| Uitkering van de werkgever 1e jaar | 100% |

| Uitkering van de werkgever 2e jaar | 70% |

| Arbeidsongeschiktheidspercentage |

50% |

| Huidig inkomen in het 3e jaar | € 0 |

| Minimumloon |

€ 20.000 |

| WGA-uitkering van UWV | € 7.000 |

| Verzekering WGA Gat Basisdekking |

€ 7.000 |

| Totaal inkomen | € 14.000 |

| WGA Gat Uitgebreide dekking | |

| Laatstverdiende salaris | € 40.000 |

| Uitkering van de werkgever 1e jaar | 100% |

| Uitkering van de werkgever 2e jaar | 70% |

| Arbeidsongeschiktheidspercentage |

50% |

| Nieuw inkomen | € 0 |

| Minimumloon |

€ 20.000 |

| WGA-uitkering van UWV | € 7.000 |

| Verzekering WGA Gat Uitgebreide dekking |

€ 21.000 |

| Totaal inkomen | € 28.000 |

Een IVA-uitkering

(Inkomensvoorziening Volledig Arbeidsongeschikten)

Bij een arbeidsongeschiktheidspercentage van 80% of meer - de werknemer kan zelf minder

dan 20% van het oude loon verdienen - én de medische indicatie dat de situatie duurzaam

is, ontvangt de werknemer een IVA-uitkering.

Deze bedraagt 75% van het WIA-loon en wordt verminderd met 70% van de eventuele inkomsten uit arbeid.

Afhankelijk van de situatie houdt het UWV tussentijdse herkeuringen. In theorie is het mogelijk dat een IVA-uitkering wijzigt in een WGA-uitkering, bijvoorbeeld

als herstel wordt geconstateerd en de situatie niet meer duurzaam is, of als door het herstel

weer meer dan 20% van het oude salaris kan worden verdiend.

De ervaring leert dat het UWV maar weinig mensen een IVA-uitkering toekent en meestal beslist dan met een WGA-uitkering ontvangt. Hier kan beroep tegen worden aangetekend met vaak het gewenste effect als gevolg.

WIA Excedentdekking

Werknemers die een salaris verdienen boven de loongrens kunnen met een WIA-excedentdekking het loon boven de loongrens meeverzekeren. Het gevolg hiervan is dat zij hierdoor maximaal 70% van hun oude salaris kunnen zekerstellen.

Daarnaast is er ook nog een tweede excedentdekking mogelijk waarmee voor alle werknemers, dus ook de werknemers met een salaris onder de loongrens, het stuk tussen 70 en 75% of zelfs tot 80% kan daarmee worden zeker gesteld.

Medische keuringen

Anders dan bij individuele verzekering, wordt er niet medisch gekeurd. Op de polis is daarom

een uitsluiting van kracht voor arbeidsongeschiktheid die een gevolg is van een ziekte,

gebrek of aandoening die al bestond bij het afsluiten van de verzekering en die zich openbaart

binnen twee jaar na ingang van de polis. Personen die bij aanvang van de verzekering

gedeeltelijk arbeidsongeschikt zijn, kunnen alleen voor de resterende arbeidscapaciteit

worden verzekerd. Dat wil zeggen dat zij verzekerd worden voor het deel dat zij nog werken.

De premie

De hoogte van de premie is helemaal afhankelijk van de soort WIA-hiaatdekking die je je kiest en natuurlijk ook de grote en opbouw van je personeelsbestand. Het is niet ongebruikelijk dat ook de werknemers een deel of zelfs de gehele premie betalen. Dat deel kan dan op de loonbetaling worden ingehouden. Het werknemersdeel van de premie is voor de werknemer fiscaal aftrekbaar.

CAO

Afhankelijk van een eventuele CAO kan het zelfs verplicht zijn om een WIA-hiaatdekking af te sluiten voor je werknemers.

Wil je een vrijblijvende offerte? Bel ons of vul het contactformulier in. We nemen dan zo spoedig mogelijk contact met je op. >>Contactformulier zakelijk.

3. Collectieve ongevallenverzekering

Een collectieve ongevallenverzekering biedt een financiële compensatie als een werknemer, stagiair, vrijwilliger en soms zelfs een voor je werkende freelancer door een ongeval overlijdt of blijvend invalide raakt. Denk aan ongevallen op het werk, tijdens het woon-werkverkeer of als je dat wil, een 24 uursdekking zodat ook in privétijd de ongevallenverzekering dekking biedt. Voor weknemers is meestal de hoogte van de uitkering gelieerd aan de hoogte van het jaarsalaris. Dan is bijvoorbeeld bij overlijden de uitkering 1 x het jaarsalaris, bij algehele blijvende invaliditeit 2 x het jaarsalaris de grondslag. Voor stagiaires, vrijwilligers en freelancers kies je vaste verzekerde bedragen in euro’s omdat er geen jaarsalaris van toepassing is die als grondslag kan dienen.Voor organisaties, meestal Ngo’s, die in gevaarlijke landen actief zijn kan de verzekering inclusief het molestrisico verzekerd worden. Naast een ongevallenverzekering of als alternatief kan er ook gekozen worden voor de WEGAM-verzekering (werkgeversaansprakelijkheidsverzekering). (XXX Link naar Wegas.

XXX Vraag: is het WEGAM of WEGAS ?)

Premie

Een collectieve ongevallenverzekering kost vaak maar enkele euro's per werknemer, afhankelijk van de risico's binnen je organisatie.

Wil je een vrijblijvende offerte? Bel ons of vul het contactformulier in. We nemen dan zo spoedig mogelijk contact met je op. >>Contactformulier zakelijk.

4. Zakenreisverzekering (collectief of individueel)

De basis van de doorlopende zakenreisverzekering is hulpverlening en de bagagedekking. Hulpverlening wil zeggen dat je medewerker hulp krijgt als dat nodig hebt, bijvoorbeeld in geval van ziekte, een ongeval, of bij overlijden. Hij belt dan de alarmcentrale en zij gaan voor hem aan de gang, regelen wat nodig is en staan hem terzijde.Het tweede deel van de basis is dat de bagage verzekerd is tegen beschadiging, diefstal en verlies. Hiervoor is er keuze uit lagere en hogere verzekerde bedragen. Voor bepaalde spullen zoals brillen, mobieltjes, laptops, sieraden en horloges gelden maximale vergoedingen. Check dit altijd even voor je op reis gaat en pas de verzekering aan of laat je hele kostbare zaken die je niet nodig hebt thuis.

Medische kosten

Met de dekking Geneeskundige kosten is je medewerker verzekerd voor de kosten van een spoedeisende en onverwachte medische behandeling. De dekking is aanvullend op de zorgverzekering. Een eventueel ingehouden verplicht eigen risico op de zorgverzekering als gevolg van gemaakte geneeskundige kosten wordt ook vergoed. Het is daarom noodzakelijk dat je wel een geldige Nederlandse zorgverzekering hebt.

Reizen je medewerkers alleen maar binnen Europa, dan is een Europadekking afdoende. Als ze ook buiten Europa reizen kies je voor werelddekking. Voor organisaties, meestal Ngo’s, die in gevaarlijke landen actief zijn kan de verzekering inclusief het molestrisico verzekerd worden.

Hulp en Huur Vervoermiddel

Met de dekking Hulp en Huur Vervoermiddel ben je verzekerd van vervangend vervoer en hulp wanneer het vervoermiddel of de bestuurder onvoorzien uitvalt. Schade aan of diefstal van het vervoermiddel, of schade door het te zwaar beladen ervan zijn niet verzekerd.

Ongevallendekking is mee te verzekeren

Een ongevallendekking keert bij blijvende invaliditeit of overlijden door een ongeval een vast bedrag uit. Voorwaarde is dan wel dat het ongeval tijdens de reis plaats vindt.

Wat is niet verzekerd?

Schade die ontstaat tijdens privéreizen, tenzij dat expliciet is meeverzekerd. Schade door fraude of als je onzorgvuldig met je spullen bent omgegaan. Schade die is veroorzaakt doordat je onder invloed van alcohol of enig bedwelmend of opwekkend middel verkeerde. Diefstal van bagage uit een vervoermiddel is alleen verzekerd als er sporen van braak zijn en de bagage niet van buitenaf zichtbaar opgeborgen waren in het vervoermiddel.

Negatief reisadvies

Let op of je bestemming (op het moment van boeken van je reis) een negatief reisadvies heeft van het Ministerie van Buitenlandse Zaken (ook i.v.m. de coronapandemie). Dit wordt aangegeven met kleurcode rood of oranje. Schade door bijvoorbeeld molest is dan uitgesloten van dekking.

Doorlopende annuleringsverzekering

Voor het verzekeren van de annuleringskosten van een reis moet er een aparte verzekering worden gesloten. Dat kan, per reis, bijna altijd bij de partij bij wie je de reis of ticket boekt en kost meestal rond 7% van de reissom. Je kan het echter ook meeverzekeren als extra module op je doorlopende zakenreisverzekering. Dan heb je automatisch dekking voor de annuleringskosten van alle reizen die je organisatie vanaf dat moment boekt. Dit is al snel voordeliger en het is bovendien wel zo makkelijk.

Voor zowel de doorlopende zakenreis- als de doorlopende annuleringsverzekering geldt dat er als gevolg van de Coronapandemie een aantal extra uitsluitingen en beperkingen zijn qua dekking.

Premie

De premie is helemaal afhankelijk van de gewenste dekkingen. Als er slechts enkele, bijvoorbeeld twee of drie mensen voor het werk reizen kan je het beste volstaan met individuele polissen. Dan kan, las dat gewenst is, ook privéreizen meeverzekerd worden inclusief de gezinsleden. Gaan er meer mensen regelmatig op zakenreis? Kies dan voor een collectieve regeling. Dan zijn alle zakenreizen meeverzekerd en geeft je elk jaar een opgave van de gemaakte reizen. Op basis daarvan vindt er dan een premieverrekening plaats.

Alleen kortlopende zakenreisverzekering nodig?

Gaat er bijna nooit iemand op zakenreis waardoor een doorlopende zakenreisverzekering onnodig is? En is je organisatie al een bestaande klant van Ideële Verzekeringen? Bel of mail ons dan, dan maken we een kortlopende zakenreisverzekering voor je rond.

Let op!

Meerdere keren per jaar worden we ermee geconfronteerd dat mensen denken dat een zakenreis gewoon is meeverzekerd op hun particuliere doorlopende reis- of annuleringsverzekering. Dat is niet het geval. Pas in geval van schade komen ze daarachter.

Wil je een vrijblijvende offerte? Bel ons of vul het contactformulier in. We nemen dan zo spoedig mogelijk contact met je op. >>Contactformulier zakelijk.

5. Eigenrisicodragerschap ZW / WGA

Als werkgever ben je financieel verantwoordelijk voor de WGA- en Ziektewetinstroom die ontstaat in de periode dat een medewerker bij jou in dienst is. Ook ex-medewerkers die ziek uit dienst gaan of ziek worden binnen vier weken na het einde van het dienstverband worden toegerekend. Als werkgever kan je ervoor kiezen om eigenrisicodrager te worden voor de ZW en/of WGA. In beide gevallen heeft de werkgever de optie om zich te verzekeren.Een eigenrisicodrager Ziektewet is een werkgever die ervoor kiest om de Ziektewetuitkering zelf te betalen aan werknemers voor wie hij geen plicht tot loondoorbetaling bij ziekte heeft, de zogenaamde vangnetters. De premiebetaling voor de Ziektewet komt hierdoor te vervallen waardoor het eigen risico dragen met name interessant is voor organisaties met een ziekteverzuim dat lager ligt dan het gemiddelde. Werkgevers hoeven dan niet langer een vangnetpremie te betalen, gebaseerd op het gemiddelde ziekterisico in hun sector. Als een werkgever ervoor kiest om eigenrisicodrager te worden, is hij zelf verantwoordelijk voor uitbetaling van de ziektewetuitkering, verzuimbegeleiding en re-integratie van de werknemer.

Als grote werkgever betaal je, als je niet voor het eigenrisicodragerschap hebt gekozen, een gedifferentieerde premie als je publiek verzekerd bent bij het UWV. Deze premie is gebaseerd op het aantal werknemers dat in de WGA stroomt volgens het principe “de vervuiler betaalt”. Voor iedere werknemer die instroomt in de WGA betaal je als werkgever maar liefst tien jaar premie. Ook zien we dat de gedifferentieerde premie vaak hoger is dan dat er daadwerkelijk aan WGA is uitgekeerd. Dit zou dus een reden kunnen zijn om te onderzoeken of je niet beter Eigenrisicodrager WGA kan worden.

De sectorpremie: ben je een kleine of middelgrote werkgever, dan wordt de premie (deels) bepaald door de hoogte van de sectorpremie. Ben je een grote werkgever? Dan wordt de premie door het UWV bepaald op basis van de instroom vanuit alleen je eigen organisatie.

Wel of geen eigenrisicodragerschap?

Privaat: Als werkgever ben je in deze situatie eigenrisicodrager. De UWV stuurt maandelijks een specificatie, waarna de toegerekende lasten worden afgedragen. De werkgever kan zich hiervoor verzekeren. Stijgen de lasten, dan leidt dit vaak tot een hogere verzekeringspremie.

Publiek: In deze situatie ben je als werkgever geen eigenrisicodrager. De toegerekende ZW en/of WGA-lasten dragen bij aan de jaarlijkse Whk-premie.

Is het aantrekkelijk om Eigenrisicodrager WGA te worden of niet? Vaak is het lastig om dat te bepalen. Hierbij is het van belang om niet alleen te kijken naar de premiekosten maar ook naar de verantwoordelijkheden die je daarbij als werkgever op je neemt. En de verborgen risico’s:

Een mooi voorbeeld van die verborgen risico’s zijn de werknemers die gezond bij je uit dienst treden maar binnen een maand toch ziek worden. Ook daarvoor ben je als je eigen risicodrager verantwoordelijk en dit betekend dat je deze werknemers een maand nadat ze uit dienst zijn nog zou moeten benaderen om te informeren of ze ziek zijn geworden. Vanuit hun privacy echten hoeven ze je als gewezen werkgever overigens daarover niet te informeren.

Een ander probleem kan naar voren komen als je na een aantal jaren toch terug wil naar het publieke stelsel. Het UWV zal dan kritisch kijken naar de instroom vanuit je organisatie en daarop het premietarief baseren.

Ook voor organisaties die in het verleden gekozen hebben voor het Eigenrisicodragerschap WGA, kan het verstandig zijn om eventuele terugkeer naar de publieke verzekering te bekijken.

Wil je een vrijblijvende offerte? Bel ons of vul het contactformulier in. We nemen dan zo spoedig mogelijk contact met je op. >>Contactformulier zakelijk.

----------------------------------------------------------------------------

>>Terug naar overzicht overzicht Zakelijke dienstverlening